コラム

「居住用不動産の配偶者控除」婚姻期間が20年以上あるなら検討したい贈与制度

相続税対策として有効な手段の1つに、「生前贈与」があります。生前贈与とは、生きている間に自分の財産を家族などに無償で譲り渡すことです。そのときに必要な贈与税には様々な特例がありますが、今回はその中でも「居住用不動産の配偶者控除」について詳しく解説します。

令和6年に改正された暦年贈与の「加算期間3年から7年への延長」など、相続税や贈与税の課税が強化傾向にある近年では、相続税対策は非常に重要なテーマとなっています。

そこで本記事では、居住用不動産の配偶者控除の仕組みや要件、手続き方法、メリット・デメリットなどをわかりやすく解説し、制度の活用を検討されている方にとって役立つ情報を提供します。

参考:生前贈与の注意点!相続トラブルの原因になりやすい【特別受益】について解説

1.居住用不動産の配偶者控除(おしどり贈与)とは?

居住用不動産の配偶者控除とは、婚姻期間が20年以上経過した夫婦間で、居住用不動産またはその取得資金を贈与した場合に、贈与税の基礎控除110万円に加えて最高2,000万円まで控除できる特例です。

その内容から通称として「おしどり贈与」と呼ばれることもあり、この制度を活用することで、将来の相続財産を減らし、相続税の節税効果が期待できます。

人生100年時代と言われる現代において、相続や贈与といった資産承継は、誰もが避けては通れない重要なテーマです。特に、高額な資産を持つ方にとっては、相続税対策は将来の安定した生活を送る上で欠かせないものになりますので、十分に検討したうえで早めの対策がおすすめです。

2.居住用不動産の配偶者控除を受ける3つの要件

居住用不動産の配偶者控除を受けるためには、以下の3つの要件をすべて満たす必要があります。

1)夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと

戸籍上の婚姻期間が20年以上必要です。婚姻期間の起算日は、婚姻届を提出した日となります。婚姻期間が20年未満の夫婦間では、この控除は適用されませんので、ご注意ください。

2)配偶者からの贈与が居住用不動産またはそれを取得するための金銭であること

新たにマイホームを購入する際の資金を贈与するか、既に居住中であれば贈与金額に見合った持分を贈与することになります。持分の評価は、相続税評価により行いますので、金銭の贈与に比べて、持分の贈与の方が有利になります。

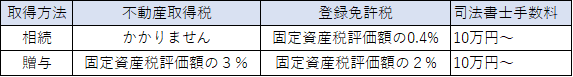

ただし、不動産の登記上の名義を切り替える必要があることから、登録免許税や不動産取得税などの諸費用がかかりますのでご留意ください。

3)贈与を受けた年の翌年3/15までに住んでおり引き続き住む見込みであること

贈与を受けた側が、贈与された居住用不動産に実際に住んでいることが条件となります。贈与を受けた年の翌年3月15日までに住み始めていなければならず、かつ、その後も引き続き住む見込みが必要です。売却する予定がある場合には、対象外となりますので、ご注意ください。

【注意点】

「居住用不動産」とは、専ら居住の用に供する土地もしくは土地の上にある権利または家屋で国内にあるものをいいます。また、配偶者控除は、同じ配偶者からの贈与については、一生に一度しか適用を受けることができません。

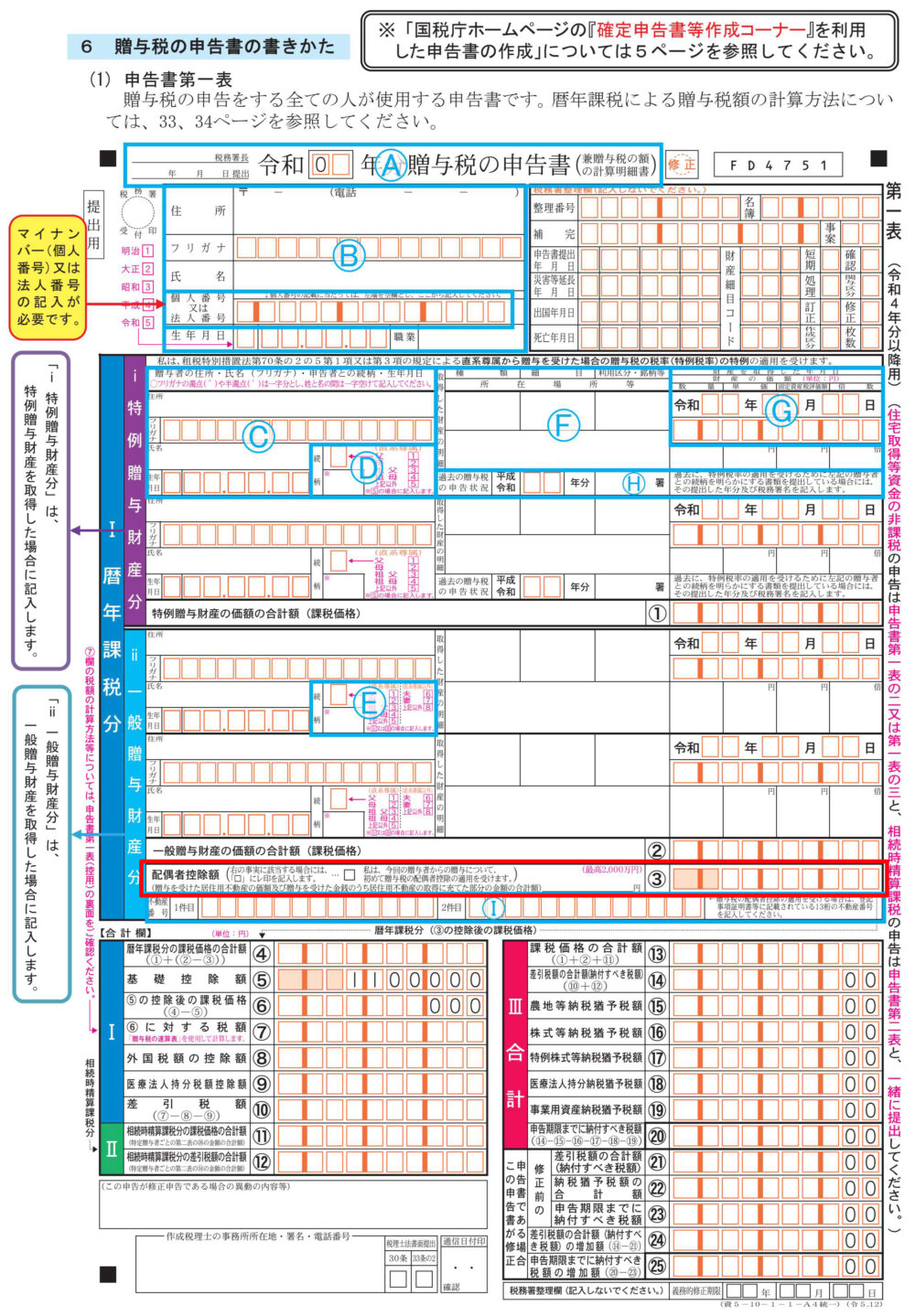

3.居住用不動産の配偶者控除|手続き方法

居住用不動産の配偶者控除を受けるためには、贈与税の申告が必要です。申告期限は、贈与を受けた年の翌年2月1日から3月15日までです。贈与税の申告書に、「贈与税の配偶者控除」の適用を受ける旨を記載して、一定の書類を添付して税務署へ提出します。

居住用不動産の配偶者控除を受けるための、手続きの流れは以下のようになります。

| ①配偶者から居住用不動産またはその取得資金の贈与を受ける ※贈与契約書を作成しておきましょう ※不動産の名義変更登記も必要です ②実際に居住スタート(持分贈与の場合には既に居住中) ③翌年2/1~3/15に税務署に贈与税の申告書を提出する |

4.居住用不動産の配偶者控除|提出書類など

居住用不動産の配偶者控除を受けるためには、贈与税の申告書に、以下の書類を添付して提出する必要があります。

1)戸籍謄本または抄本

夫婦の婚姻期間が20年以上であることを証明するために、贈与を受けた日から10日を経過した日以後に作成された戸籍謄本または抄本が必要です。

2)戸籍の附票の写し

贈与を受けた方の住所を確認するために、贈与を受けた日から10日を経過した日以後に作成された戸籍の附票の写しが必要です。

3)居住用不動産の登記事項証明書

贈与の対象となる居住用不動産の所有権が、贈与を受けた方にあることを証明するために、居住用不動産の登記事項証明書が必要です。

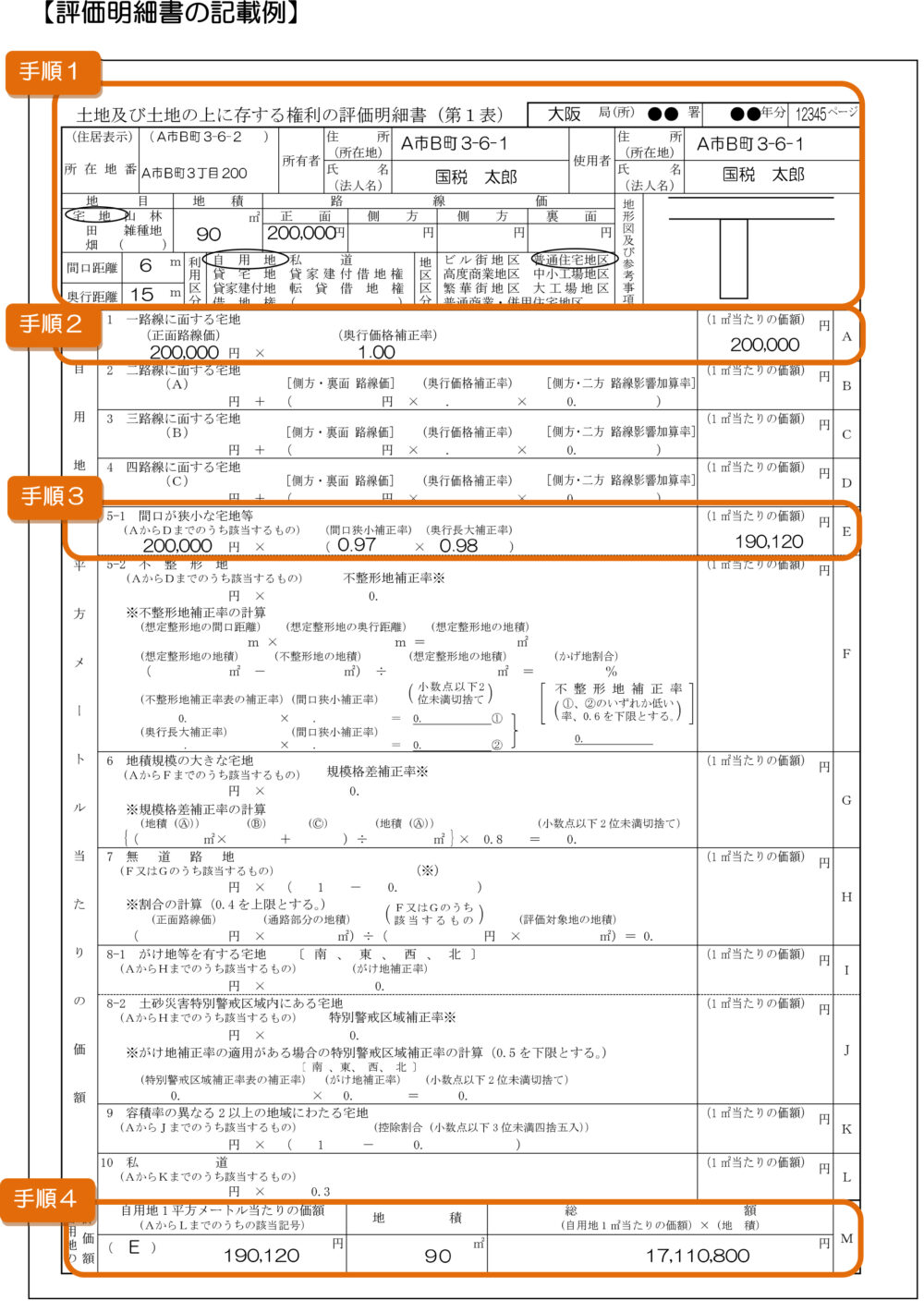

4)財産評価明細書

金銭ではなく居住用不動産を贈与した場合には、その不動産を評価した評価明細書などの書類も必要となります。

参考:国税庁「土地及び土地の上に存する権利の評価明細書の記載のしかた」

5.居住用不動産の配偶者控除|メリット・デメリット

居住用不動産の配偶者控除には、以下のようなメリット・デメリットがあります。

1)配偶者控除のメリット

①相続税の節税効果がある

生前に居住用不動産を配偶者に贈与することで、将来の相続財産を減らし、相続税の節税効果が期待できます。

②予期せず売却する場合には譲渡所得3,000万円控除を利用可能

将来、贈与された居住用不動産を予期せず売却する際には、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」を利用できる可能性があります。ただし、土地と建物の両方の持分を取得していることが条件となり得るのでご留意ください。

③令和6年 暦年贈与改正の持ち戻しルールの対象外

令和6年から、暦年贈与の持ち戻しに関するルールが改正されていますが、居住用不動産の配偶者控除はこのルールの対象外となります(生前贈与加算が不要)。

④配偶者の財産(住居)を確保できる

配偶者に居住用不動産を贈与することで、配偶者の住居を確保できます。

2)配偶者控除のデメリット

①手続きにかかるコストが無駄になる可能性がある

本制度を利用しなくても、将来相続税の負担が生じない場合には、手続きにかかったコストが無駄になりますので、相続税がかかるのかを確認してから利用しましょう。

②受贈者である配偶者が先に亡くなった場合には効果が得られない可能性がある

相続税対策として居住用不動産を贈与した場合でも、受贈者(贈与を受けた人)が先に亡くなってしまうと、効果が得られない可能性があります。

③金融機関から借入がある場合には利用が制限される可能性もある

贈与する不動産に金融機関の借入があり、抵当権が設定されている場合には、事前に金融機関の承諾を得る必要があります。承諾が得られない場合は、贈与を実行できない可能性があります。

6.居住用不動産の配偶者控除は「税理士法人 翔和会計」へお任せください

居住用不動産の配偶者控除は、将来相続税の発生が見込まれる場合には有効な制度ですが、登記費用などの一時的なコストは生じます。将来の相続税の負担と必要コストを比較し、有効であれば活用を検討すると良いでしょう。

「税理士法人 翔和会計」では、経験豊富な税理士が、贈与後の2次相続まで含めて、お客様にとって最適なプランをご提案いたします。また、贈与する不動産の評価額を下げられる可能性もありますので、あわせて確認いたします。将来の相続税対策、贈与税の配偶者控除をご検討であれば、まずはお気軽にご相談ください。