コラム

相続税の計算に必要な倍率方式による土地評価!具体例をパターン別に解説します

相続税を計算する際、土地など不動産の評価額の計算は、非常に重要なポイントとなります。特に、土地の評価計算は、ケースに応じた様々なルールがあり複雑で、正しく算出するのは非常に困難です。しかし、高額になることの多い土地評価額を間違うと、相続税算出に多大な影響が出るので注意が必要です。

そこでこの記事では、倍率方式における土地評価について詳しく解説します。基本的な計算の流れや、ケースごとの具体例なども説明しますので、参考にしていただければ幸いです。

目次

1.倍率方式による土地評価とは?

土地評価の方法は基本的に、路線価がある場合には「路線価方式」、ない場合には「倍率方式」で計算します。倍率方式は「土地の固定資産税評価額×国税庁が定めた倍率」で評価額を算出する方法で、主に地方や都市部以外の土地で適用され、比較的シンプルに計算できます。

ただし、基礎となる上記の最新データを入手して、ルールにそって計算する必要があるので、十分な知識の習得が必要です。また、土地の面積間違いや、固定資産税評価額が設定されていないなど、イレギュラーな対応も必要になりますので基本的には専門家への依頼が推奨されます。

2.倍率方式で必要な固定資産税評価額の確認方法

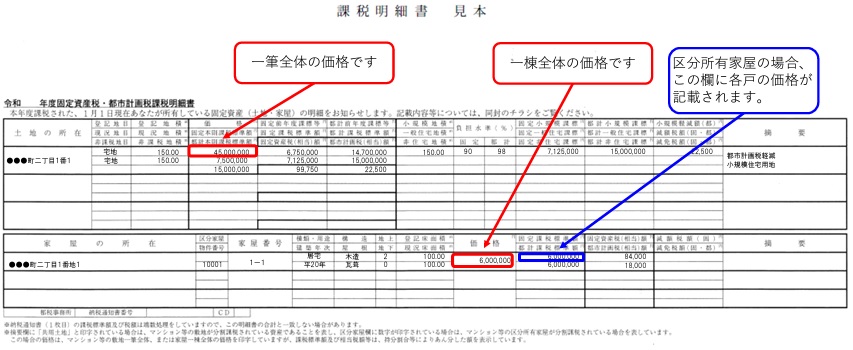

倍率方式による土地評価を行う際、最初に確認すべきは「固定資産税評価額」で、市区町村が管理する固定資産課税台帳に記載されています。この評価額は、土地の価値を基に計算されたもので、毎年市区町村から4月下旬~5月上旬頃に送付される「固定資産税納税通知書の課税明細書」に記載されています。

相続税の土地評価では、固定資産税評価額が非常に重要な役割を果たします。この評価額を基に、倍率方式での土地評価額が算出されるため、最新の数値をしっかりと確認することが必要です。もし、固定資産税納税通知書が手元にない場合は、市区町村等の窓口にて「固定資産税評価証明書(土地課税台帳記載事項証明書など)の発行」や「固定資産税課税台帳の閲覧」などで確認できます。

※書類名称は市区町村で若干異なることがあります

3.倍率方式による評価計算の4つのステップ

基本的な計算の流れを理解することで、相続税申告における土地の評価を正確に行うことができます。

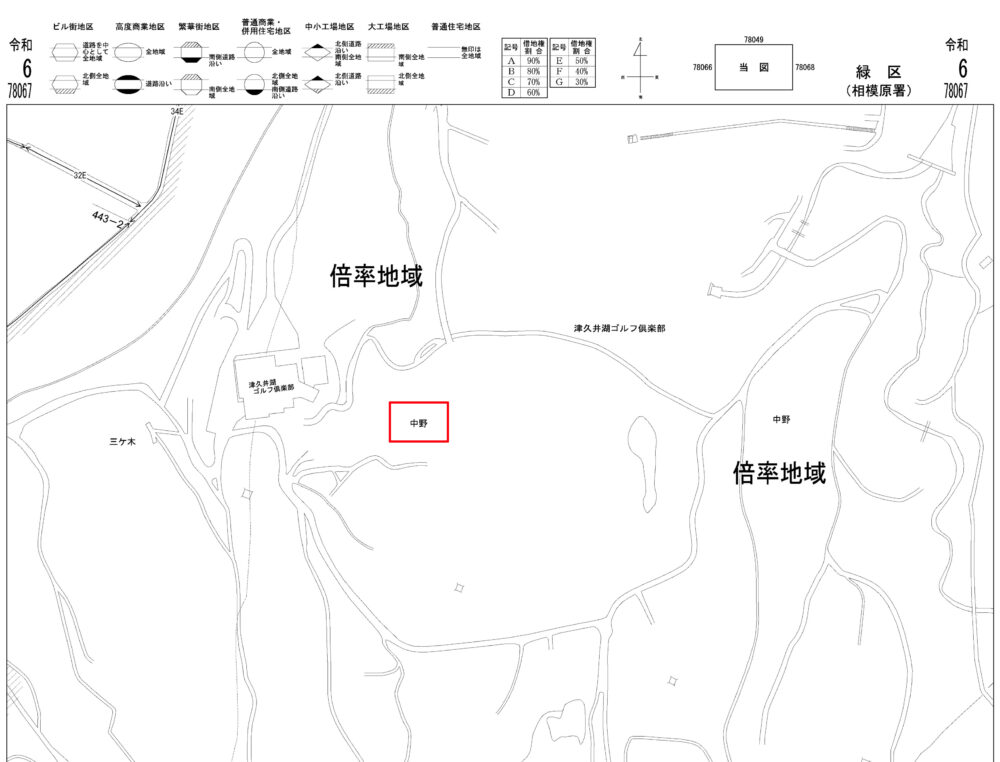

1)評価方法の確認

最初に行うべきは、土地評価の方法を確認することです。 路線価が設定されている土地では「路線価方式」を使用しますが、路線価がない場合には「倍率方式」が採用されます。路線価がない土地は「倍率地域」と呼ばれ、主に都市部以外の地域であり、国税庁の公表する倍率表に基づいて評価が行われます。

参考:国税庁「路線価図・評価倍率表(神奈川県相模原市緑区中野)」

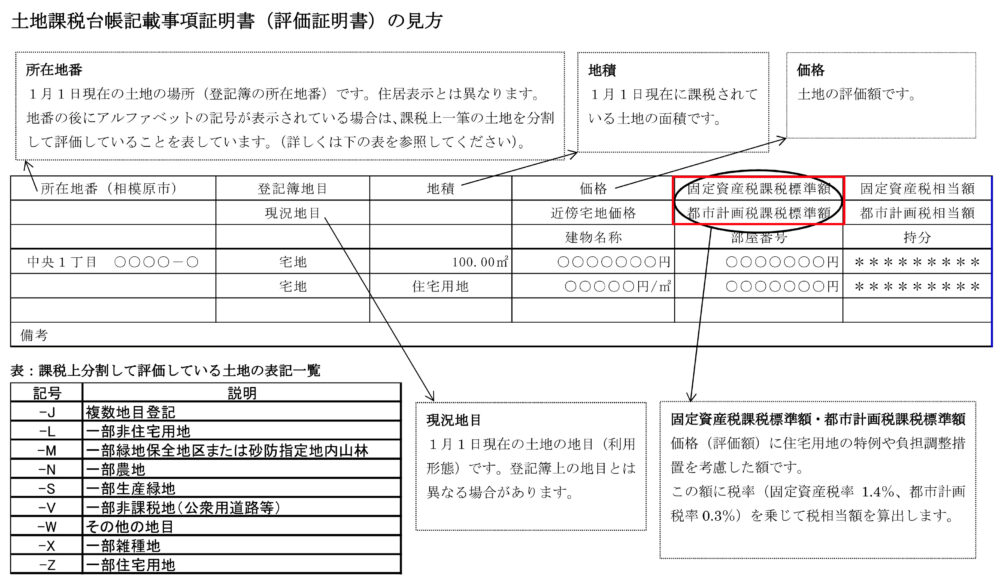

2)対象地の固定資産税評価額の確認

次に、対象となる土地の固定資産税評価額を確認します。 固定資産税評価額は、前述までの通り市区町村が管理する「固定資産課税台帳等」に記載されており、この数値が土地評価の基準となり、倍率方式での評価計算に用いられます。

参考:神奈川県相模原市「土地課税台帳記載事項証明書(評価証明書)の見方」

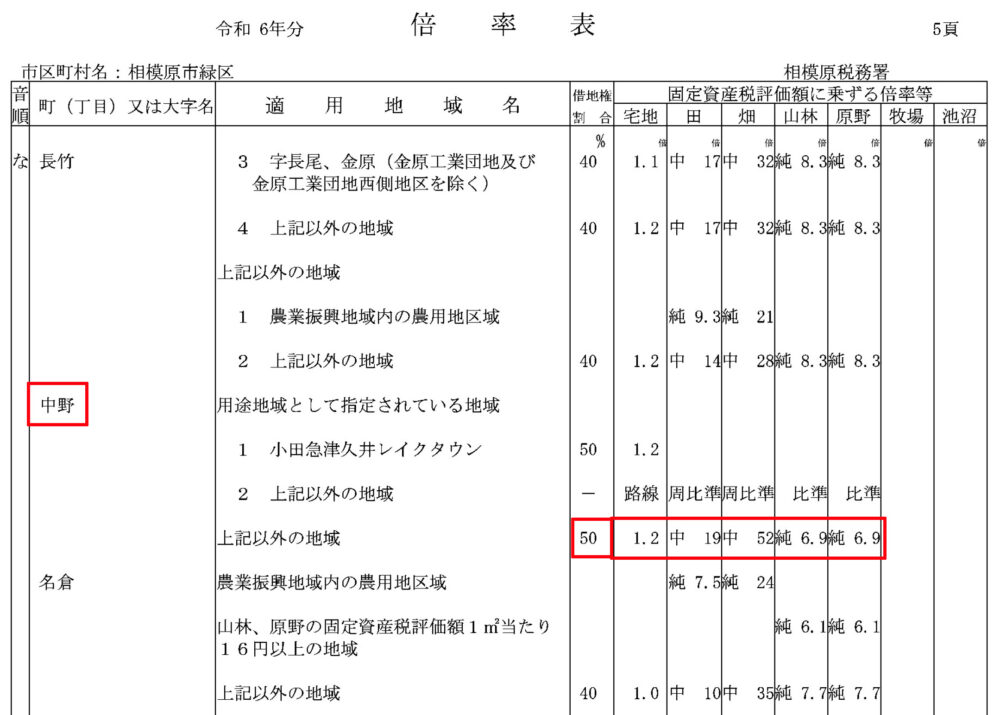

3)対象地の倍率表の確認

倍率方式による土地評価では、国税庁が発表している倍率表を確認します。 倍率表は地域ごとに異なり、同じ市区町村内でも土地の位置や用途によって異なる場合があります。

4)土地評価額の算出

最後に、固定資産税評価額に倍率をかけて土地の相続税評価額を算出します。この計算によって得られる評価額が、相続税申告における土地の評価額となります。

4.倍率方式による土地評価の具体例

相続税の申告における土地評価の方法として、倍率方式は路線価が設定されていない地域で使用されます。どのような手順で評価額が算出されるのか、具体例をまじえて正しく理解しておきましょう。ここでは、一般的な計算例から特殊なケースまでをパターン別に解説し、実際の評価計算がどのように行われるかを詳しく説明します。

1)一般的な計算例

まずは、最も一般的な土地評価の計算例を見てみましょう。例えば、固定資産税評価額が1,000万円の宅地で、国税庁が発表する土地の倍率が1.2倍であった場合、相続税の土地評価額は以下の計算式で求められます。

(参考:前述の神奈川県相模原市緑区中野の路線価図・倍率表など)

| 宅地の場合 | 固定資産税評価額1,000万円×倍率1.2 =評価額1,200万円 |

例)前述までの中野、田、固定資産税評価額20万円、倍率19

| 田の場合 | 固定資産税評価額20万円×倍率19=評価額380万円 |

2)固定資産課税台帳に登録されている面積と実際の面積が異なる場合

次に、固定資産課税台帳に記載されている土地の面積と、実際の面積が異なる場合について解説します。このようなケースは珍しいことではなく、特に古くから所有されている土地や、地図や登記情報が更新されていない場合等に発生することがあります。

実際の面積と異なる場合は、測量を行い、正確な面積を基に評価額を再計算することが、相続税の正確な申告に繋がります。この場合は、専門家に相談し、測量や登記手続きの見直しを行うことも重要です。面積が小さい場合でも、同様に実際の面積に基づいた再計算が必要となるため、このケースでも専門家の助言を受けて適切に処理することが求められます。

この場合、相続税申告における土地評価額を算出する際には、以下の計算式で対象土地の「仮の固定資産税評価額」を算出します。

| 固定資産税評価額×(実際の面積÷固定資産課税台帳の面積)=仮の固定資産税評価額 |

例)固定資産税評価額1,000万円、台帳の面積100㎡、実際の面積110㎡、倍率1.2

| 1,000万円×(110㎡÷100㎡)×1.2倍=評価額1,300万円 |

3)固定資産税評価額が設定されていない場合

倍率方式により評価する土地について、課税時期の直前に払下げ(官有地の民間への売却等)や、地目変更などにより固定資産税評価額が付されていないケースがあります。

このような場合には、まず市区町村の窓口に問い合わせ、土地の固定資産税評価額が取得できるか確認する必要があります。それでも評価額が設定できない場合、国税庁や税務署に相談し、特定の評価方法を用いて土地の価値を算出することになります。

一般的には、周辺の類似土地の固定資産税評価額などを基に評価を行います。評価額が不明な土地に関しては、土地の専門家や税理士と連携して、正確な評価を行うことが求められます。相続税の申告では土地の評価が税額に直接影響するため、この段階での判断ミスは大きなリスクとなりますので、早めに専門家へ相談し適切な対応を取ることが肝要です。

例)固定資産税評価額なし、類似土地評価額50万円、倍率6.9(原野)

| 50万円×6.9倍=評価額345万円 |

5.倍率方式の土地評価など相続は「翔和会計」へご相談ください

相続税の計算における土地評価は、非常に専門的であり、適切な知識がないと誤った申告をしてしまう恐れがあります。特に倍率方式を用いた評価は、固定資産税評価額や評価倍率などの正しい確認が重要です。土地の相続税評価額の算出は複雑で、専門的な知識と経験がない方が正しく計算するのは非常に困難です。また、倍率方式での土地評価が非常に高額となるケースでは不動産鑑定評価額または路線価方式に比準する方式で計算することも稀にありますので正しい判断が求められます。

| 税理士法人 翔和会計では、相続税に関する豊富な経験と知識を持つ専門家が、お客様の相続税申告をサポートいたします。正確な土地評価をもとに、最適な相続税の申告を行うために、ぜひご相談ください。 相続税は多くの手続きや書類が必要となり、個別の状況に応じたアドバイスが求められます。翔和会計では、お客様に合わせた最適な提案を行い、安心して相続税申告を進められるよう全力でサポートいたします。 |