コラム

孫への生前贈与で相続税対策|教育や住宅、結婚・子育てなど非課税で可能!ただし期限があるので要注意!

度重なる法改正により、課税される方の割合が、大幅な増加傾向にある相続税の対策として、近年注目を集めているのが「孫への生前贈与」です。

一般的に、生前贈与は相続税対策として有効ですが、贈与税の基礎控除額は年間110万円と限られています。しかし、孫への生前贈与には、一定の条件を満たすことで非課税になる特例制度があるなど、さまざまな優遇措置が存在します。

そこで本記事では、孫への生前贈与による相続税対策について、「生前贈与加算の対象外」制度や「未成年者である孫への贈与の注意点」さらに期限が迫っている特例制度など詳しく解説していきます。将来の相続税負担を軽減するためにも、ぜひ参考にしてください。

1.相続人以外の孫は「生前贈与加算」の対象外!

「生前贈与」は相続税対策として有効な手段ですが、贈与を受けたのが相続人である場合は注意が必要です。なぜなら、相続人が被相続人(故人)から生前に贈与を受けた場合、「生前贈与加算」という制度によって、相続税の課税対象となる可能性があるためです。

1)生前贈与加算とは

相続が発生した場合、相続人が被相続人から生前に受けた贈与のうち、死亡前3年以内に受けたものについては、被相続人の相続財産に加算する必要があります。これを「生前贈与加算」といいます。

生前贈与加算は相続税の課税逃れを防ぐための制度で、相続開始前3年以内の贈与は、実質的に相続財産の一部とみなされ、相続税の課税対象になるのです。ただし2024年1月1日以降は順次加算年数が増加される方針で、2031年以降は「加算年数7年」となり、実質的な相続税の増税となっています。

参考:国税庁「令和5年度相続税及び贈与税の税制改正のあらまし」

2)相続人以外の孫への贈与は生前贈与加算の対象外

生前贈与加算の対象となるのは、相続人が被相続人から生前に受けた贈与のみです。つまり、相続人でない孫への贈与は生前贈与加算に算入されません。

そのため、孫への生前贈与は、相続税対策として非常に有効な手段となります。特に、二次相続(子が亡くなり、孫が相続人となるケース)においては、孫への生前贈与が大きな効果を発揮します。

例えば、子が相続人である場合、親から子への贈与は生前贈与加算の対象となります。しかし親から孫への贈与は生前贈与加算の対象外となるため、子の相続財産を減らし、二次相続時の相続税も効果的に軽減できるのです。

2.未成年者である孫へ贈与する場合の注意点

孫への贈与を行う際には、いくつかの注意点があります。特に、孫が未成年の場合は注意が必要です。

1)原則として贈与税がかかる

孫が未成年でも、原則として贈与税の課税対象となります。ただし、年間110万円までの贈与であれば、基礎控除の範囲内なので贈与税はかかりません。基礎控除額を超える贈与を行う場合は、贈与税の申告と納税が必要になります。

2)未成年者の親権者である法定代理人が同意すれば成立

未成年者が贈与を受ける場合は、親権者である法定代理人(通常は父母)の同意が必要です。法定代理人の同意がない贈与は、無効となりますので注意しましょう。

3)贈与契約は口頭でも成立するが贈与契約書の作成がおすすめ

贈与契約は、口頭でも成立しますが、後々のトラブルを避けるため、贈与契約書を作成しておくことをおすすめします。贈与契約書には、贈与者、受贈者、贈与物の内容、贈与の時期などを明記しておきましょう。

4)未成年者への不動産贈与は親権者との「利益相反行為」に要注意

未成年者へ不動産を贈与する場合、親権者との間で利益相反行為が生じる可能性があります。利益相反行為とは、親権者が自身の利益のために、未成年者の利益を害する行為を指します。

例えば、親権者が自身の借金の担保として、未成年者と共有する不動産を設定する行為は、利益相反行為に該当します。利益相反行為を避けるためには、家庭裁判所に特別代理人の選任を申し立てる必要があります。

3.孫へ非課税で贈与できる特例制度3選

孫への生前贈与には、一定の条件を満たせば非課税になる特例制度があります。これらの制度を活用すれば、より効果的に相続税対策を行うことができます。ただし、それぞれの特例には「要件」や「注意点」などがありますので、詳細は税理士または税務署などへの確認が必要です。

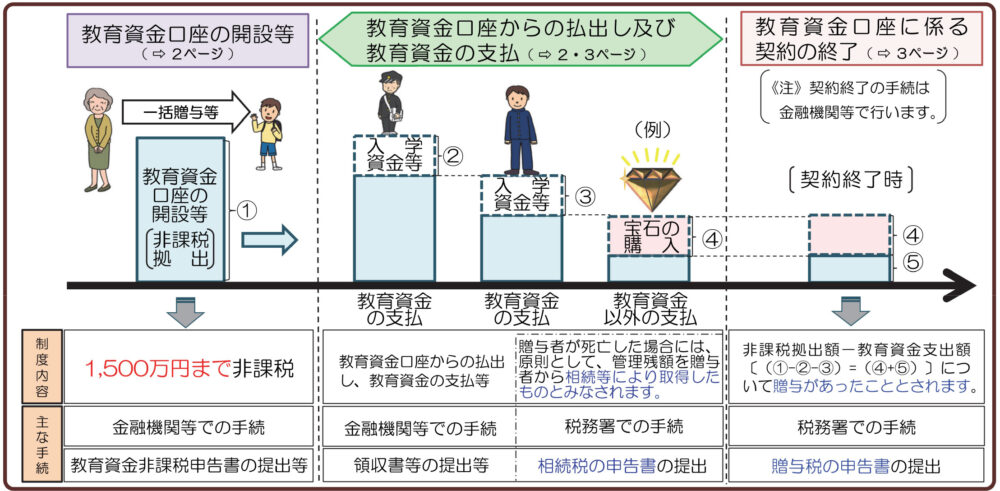

1)教育資金の一括贈与制度(2026年3月31日まで)

教育資金の一括贈与制度は、30歳未満の孫の教育資金に充てるために、1,500万円まで非課税で贈与できる特例です。この制度を利用するためには、金融機関に専用の口座を開設し、その口座に贈与資金を預け入れる必要があります。

参考:国税庁「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

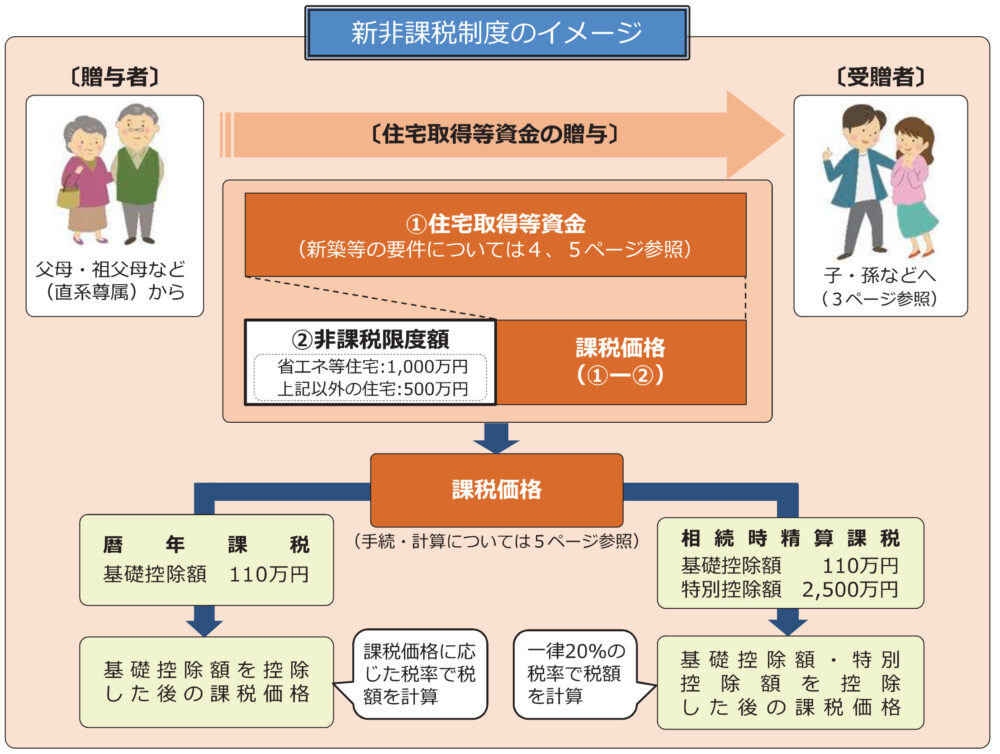

2)住宅取得等資金の贈与制度(2026年3月31日まで)

住宅取得等資金の贈与制度は、18歳以上の孫が住宅を取得する際に、一定の金額を非課税で贈与できる特例です。贈与できる金額は、省エネ住宅などの場合は1,000万円、それ以外の住宅の場合は500万円までとなります。

参考:国税庁「住宅取得等資金の贈与を受けた場合の贈与税の非課税等のあらまし」

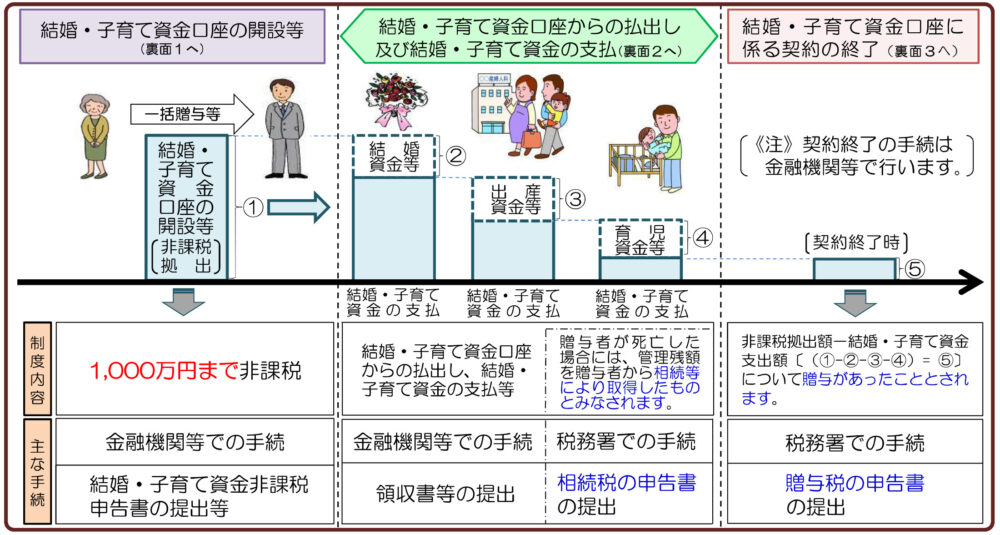

3)結婚・子育て資金の一括贈与制度(2025年3月31日まで)

結婚・子育て資金の一括贈与制度は、18歳以上50歳未満の孫の結婚や子育てに、要する資金に充てるために、1,000万円まで非課税で贈与できる特例です。この制度を利用するためには、金融機関に専用の口座を開設し、その口座に贈与資金を預け入れる必要があります。

参考:国税庁「父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」

これらの特例制度は、いずれも期限が設けられているので、制度の利用を検討されている方は、早めに手続きを行うようにしましょう。

4.相続税の課税割合は年々増加!相続税対策は必須です!

近年、相続税の課税対象者は増加傾向にあり、相続税対策の重要性はますます高まっています。かつては、「相続税は富裕層が支払うもの」というイメージがありましたが、度重なる増税の影響により、2022年における相続税の課税件数割合は9.6%に達しました。東京23区でいえば、課税件数の割合は約20%となり、5人に1人が相続税の対象となっています。

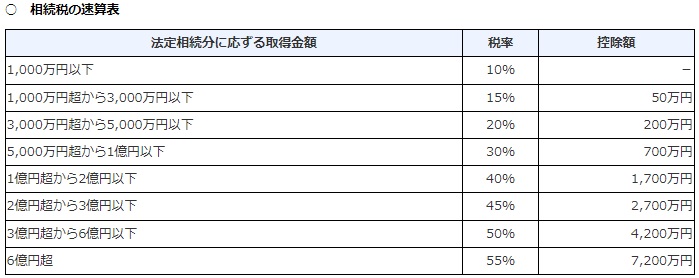

相続税の税率は、相続財産の額が大きくなるほど高くなるため、相続財産が多いほど相続税対策の重要性が高まります。具体的な、相続税率は以下のようになっています。

相続税対策としては前述した生前贈与の活用以外にも、「生命保険の活用、不動産の有効活用、遺言書の作成」など様々な方法があり、早めに行うほど効果的です。将来の相続税負担を軽減するためにも、専門家へ相談し、早めに対策に取り組むことをおすすめします。

5.孫への生前贈与は税理士法人 翔和会計へお任せください

孫への生前贈与は、相続税対策として有効な手段ですが、贈与税や相続税に関する専門的な知識が必要となります。また、関連する法律や制度は改正されることも多く、常に最新の情報に精通している必要があります。

税理士法人 翔和会計は、相続税に精通した税理士が多数在籍しており、豊富な知識と経験に基づいた適切なアドバイスとサポートを提供しています。経験豊富な税理士に依頼することで、手続きをスムーズに進めることができ、節税効果も期待できますので、ぜひご検討ください。

■税理士法人 翔和会計の強み

| ①相続税申告の実績が豊富 年間多数の相続税申告を行っており、お客様から厚い信頼を得ています。 ②最新の相続税法などに対応 常に最新の法改正に対応し、お客様に最適なアドバイスを提供します。 ③親身で丁寧な対応 お客様の立場に立って、丁寧でわかりやすい説明を心がけています。 |