相続コラム

貸駐車場として利用している土地の評価方法についてパターンごとに解説

投稿: 更新:

土地活用は、所有者にとって重要な課題の1つです。中でも、初期投資を抑えつつ安定収入が期待できる貸駐車場は、多くの方にとって魅力的な選択肢となり得ます。しかし、貸駐車場として利用する土地の評価方法は、税務上特有の注意点を抱えています。

土地の評価は、相続税や贈与税などの税額計算に大きく影響するため、適切な評価方法を理解しておくことは、税務リスクを回避し適正な納税を行ううえで不可欠です。

そこで本記事では、貸駐車場として利用している土地の評価方法について、国税庁の情報をもとに詳細に解説します。基本的な評価の考え方から、例外的に土地価格を減額できるケース、さらには節税に繋がる特例まで、具体例を交えながら分かりやすく説明します。

土地の有効活用を検討されている方、あるいは既に貸駐車場を経営されている方は、ぜひこの記事を参考に、土地の適正な評価と税務上の適切な管理にお役立てください。

【目次】

1.貸駐車場の土地評価の基本

貸駐車場として利用している土地の評価は、原則として自用地としての評価が適用されます。しかし、土地の利用状況や契約内容によっては、例外的に借地権を考慮した評価が適用されるケースも存在するため、確認が必要です。

ここでは、貸駐車場の土地評価における基本的な考え方と、自用地評価が適用される場合の具体例について解説します。これらの基本をしっかりと理解することで、土地の適正な評価に繋げることができるでしょう。

1)貸駐車場は原則として自用地評価

土地の所有者が、月極駐車場などの貸駐車場として土地を利用している場合、その土地の価額は、原則として自用地としての価額で計算されます。

2)自用地評価とは

自用地評価とは、相続税や贈与税の計算において、土地を自分で利用している場合(例えば自宅や事業用の土地)に適用される評価方法のことです。他人が使用する権利のない土地として、自己の利用に供される土地の価額を計算する際に用いられます。

3)貸駐車場を自用地評価する場合の具体例

例えば、土地の所有者が青空駐車場として貸し出しているケースや、簡易的な区画線だけを引いて、月極駐車場として賃貸しているケースなどが該当します。これらの場合、土地の利用者に建物の所有を認めるような契約がないため、自用地として評価されます。

駐車場として利用している土地は、現況により、ほとんどの場合、雑種地として評価することになります。雑種地の価額は、その雑種地と状況が類似する付近の土地について評価した1㎡当たりの価額をもととし、その土地とその雑種地との位置、形状等の条件の差を考慮して評定した価額に、地積を乗じて計算した金額となります。

2.賃借権の価額を控除した金額によって評価できる場合

貸駐車場として利用される土地の評価においては、前述のとおり原則として自用地としての評価が適用されますが、特定の条件下では、例外的に賃借権の価額を控除した金額で計算できます。

これは、実質的に土地の賃貸借とみなされる場合に該当します。土地の所有者と利用者の契約内容が、単なる駐車場の提供にとどまらず、土地の利用を目的とした賃貸借契約と評価される場合に、適用されるのです。

土地利用者が自分の費用でガレージなどを建設する場合

土地利用者の費用で車庫などの施設を建設することを認めるような契約を結んでいる場合、前述のように駐車場でも土地の賃貸借とみなされるケースがあります。

事例1)地上権に準ずる権利として評価することが相当と認められる賃借権

賃借権の中でも、賃借権の登記がされているもの、設定の対価として権利金や一時金の支払いがあるもの、堅固な構築物の所有を目的とするものなどは、地上権に準ずる権利として評価することが可能となります。

ただし、地上権は非常に強い権利となり、こちらのケースは実状的には、ほとんどありませんのでご留意ください。

■計算式

このケースの賃借権の価額は、以下の計算式で求めます。

| 自用地としての価額×控除割合 「賃借権が地上権であるとした場合の法定地上権割合(残存期間に応じる)」、または「借地権であるとした場合の借地権割合」のいずれか低い方 |

「法定地上権割合」は、相続税法第23条に規定する割合となります 。

| 残存期間 | 10年 以下 |

10年超 15年以下 |

15年超 20年以下 |

20年超 25年以下 |

25年超 30年以下 |

30年超 35年以下 |

35年超 40年以下 |

40年超 45年以下 |

45年超 50年以下 |

50年超 |

| 割合 | 5% | 10% | 20% | 30% | 40% | 50% | 60% | 70% | 80% | 90% |

控除割合が、次の割合を下回る場合には、自用地としての価額に次の割合を乗じて計算した金額が賃借権の価額となります。

| 賃借権の残存期間 | 5年以下 | 5年超 10年以下 | 10年超 15年以下 | 15年超 |

| 割合 | 5% | 10% | 15% | 20% |

具体例)評価額の計算

例えば、自用地としての価額が2億円の土地を、賃借期間30年、権利金3,000万円で貸し付け、利用者が鉄筋コンクリート造の立体駐車場を建設する場合を考えてみましょう。この場合、賃借権は地上権に準ずる権利として評価される可能性が高く、上記の計算式を用いて土地評価を行います。

まず、法定地上権割合と借地権割合のうち、いずれか低い割合を適用します。ここでは、仮に法定地上権割合が40%、借地権割合が60%とすると、低い方の40%を適用します。

| 自用地価格-(自用地価格×控除割合)=貸駐車場の評価額 2億円-(2億円×40%)=1億2,000万円 |

自用地としての価額2億円に40%を乗じると8,000万円となります。したがって、控除価額は8,000万円と評価され、土地の評価額は、自用地としての価額2億円から8,000万円を控除した1億2,000万円となります。

事例2)上記以外の賃借権

前述のとおり地上権に準ずる権利は少ないので、こちらのケースの方が多くなります。

■計算式

これらの賃借権の価額は、以下の計算式で求めます。

| 自用地としての価額×法定地上権割合の2分の1(残存期間に応じる) |

控除割合が、次の割合を下回る場合には、自用地としての価額に次の割合を乗じて計算した金額が賃借権の価額となります。

| 賃借権の残存期間 | 5年以下 | 5年超 10年以下 | 10年超 15年以下 | 15年超 |

| 割合 | 2.5% | 5% | 7.5% | 10% |

具体例)評価額の計算

比較しやすいように「事例1」と同じ数値で説明します。自用地としての価額が2億円の土地を、賃借期間30年、権利金なしで貸し付け、利用者が駐車場を建築する場合を考えてみましょう。

こちらは賃借権の残存期間に応じその賃借権が地上権であるとした場合の「法定地上権割合の2分の1に相当する割合」とありますので、「法定地上権割合40%×1/2=20%」を適用し、以下のように計算します。

| 自用地価格-(自用地価格×控除割合)=貸駐車場の評価額 2億円-(2億円×20%)=1億6,000万円 |

このように、貸駐車場として利用している土地でも、契約の内容によっては、一定の価額を控除して評価することが可能です。しかし、具体的な評価方法は、契約内容や構築物の種類、賃借期間などによって複雑に変動するため、税理士などの専門家への相談が不可欠です。

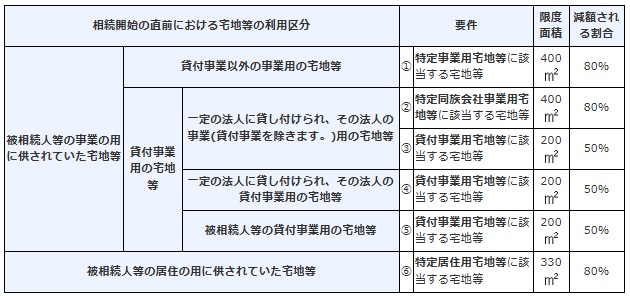

3.小規模宅地等の特例が適用できるケース

相続税の計算において、一定の要件を満たす場合には、小規模宅地等の特例を適用することで、土地の評価額を減額することができます。この特例は、被相続人の居住用宅地や事業用宅地について、一定の面積まで評価額を減額するものです。

貸駐車場として利用している土地でも、アスファルト舗装するなど一定の要件を満たせば、この小規模宅地等の特例が適用できる場合があります。ただし、小規模宅地等の特例の適用要件は非常に複雑であるため、税理士などの専門家への相談が不可欠です。

参考:国税庁「No.4124 小規模宅地等の特例」

4.貸駐車場の土地評価に関する注意点と節税対策

貸駐車場として利用している土地の評価は、原則として自用地評価となりますが、土地の利用状況や契約内容によっては、例外的に一定割合を減額できるケースも存在します。したがって、土地の利用状況や契約内容を正確に把握し、適切な評価方法を選択することが重要です。

土地の有効活用は、適切な評価と税務上の対策を行うことで、より効果的なものとなります。この記事が、貸駐車場の土地評価に関する理解を深め、みなさまの一助となれば幸いです。

| 税理士法人翔和会計は、豊富な経験と専門知識を持つ税理士が、お客様の様々なニーズに合わせた高品質なサービスを提供しています。土地の評価に関するご相談はもちろん、相続税対策、事業承継、税務顧問など、幅広い分野でサポートいたします。 初回相談は無料ですので、お気軽にお問い合わせください。みなさまの円満な相続手続きや、資産承継などを全力でサポートいたします。 |