相続コラム

実家の相続、何から始める?手続きの進め方チェックリスト(手順)を徹底網羅

投稿: 更新:NEW

実家の相続が発生すると、多くの方が「何から手を付ければよいのか」という不安に直面します。特に不動産は動かせない大きな財産であり、手続きを誤ると親族間のトラブルや税制上の不利益を招きかねません。

そこで本記事では、専門家である税理士の視点から、相続開始後の初動から期限、登記の義務化まで分かりやすく解説しますので、参考にしていただければ幸いです。

【目次】

1.実家の相続が発生したらまず確認!最初の3ステップ

実家の相続は、感情面と事務面の両方で準備が必要です。まずは全体像を把握するために、最も優先順位の高い初動を確認しましょう。

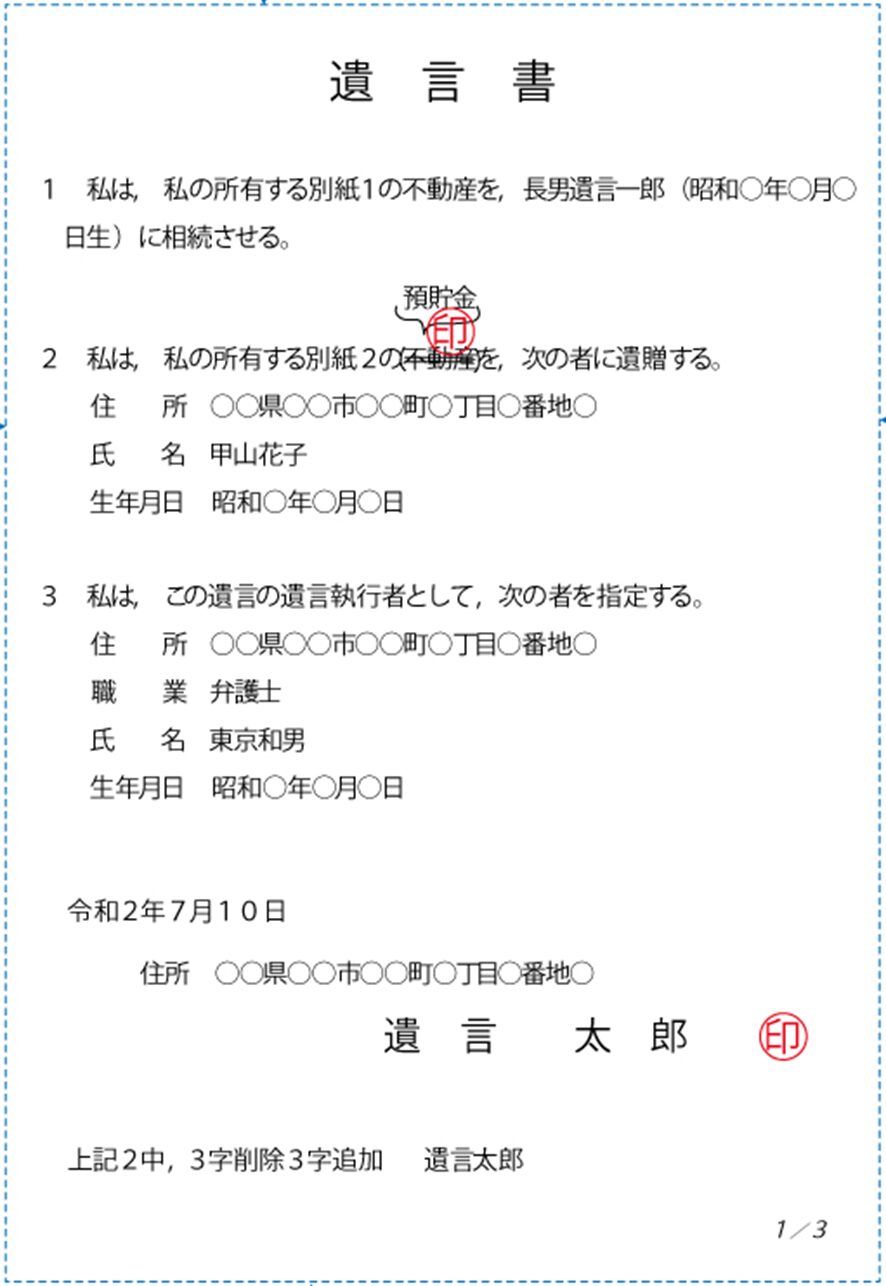

1)遺言書の有無を確認する

相続手続きの方向性を決める最優先事項は、故人が遺言書を残しているかどうかです。遺言書があれば、原則としてその内容が法的な分割協議よりも優先されるため、探し出す場所を慎重に確認しなければなりません。

自宅の金庫や仏壇の引き出しだけでなく、公証役場や法務局の遺言書保管制度を利用していないかも調査しましょう。もし封印された遺言書を見つけた場合は、勝手に開封せず家庭裁判所での「検認」が必要となる点に注意が必要です。

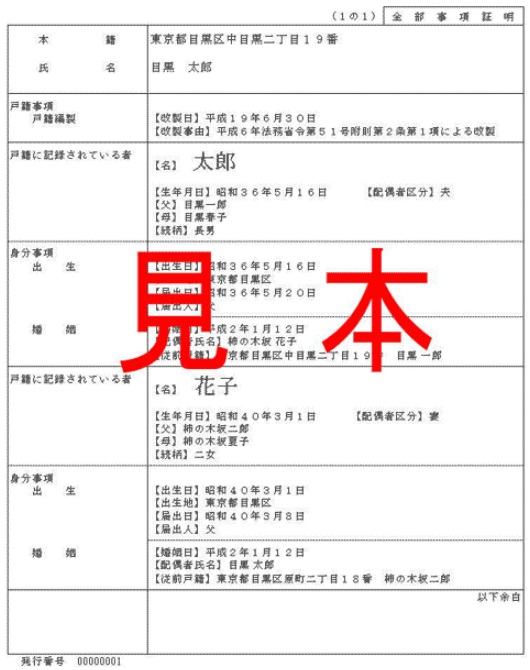

2)法定相続人を確認する(戸籍謄本収集など)

誰が財産を受け継ぐ権利を持っているのか、客観的な証拠をそろえる作業が不可欠です。たとえ親族関係を把握していても、銀行手続きや不動産登記では「亡くなった方の出生から死亡までの連続した戸籍謄本」を求められます。

これにより、予期せぬ相続人の存在がないかを証明しなければなりません。引越や転籍が多い場合などには、戸籍の収集に時間がかかるため、早めに着手することをおすすめいたします。

3)実家以外の預貯金や借金など「すべての財産」を確認する

相続財産は実家の土地・建物だけとは限りません。預貯金や有価証券といったプラスの財産はもちろん、住宅ローンや未払いの税金といった「負の財産」もすべて洗い出す必要があります。

特に古い実家の場合、権利証(登記識別情報)の確認とともに、固定資産税の課税明細書をチェックして漏れている土地がないか確認しましょう。借金が財産を上回る可能性がある場合は、後述する相続放棄の検討も視野に入れるべきでしょう。

2.【時系列】いつまでに何をする?相続手続きの重要な期限

相続には「知らなかった」では済まされない厳しい期限があります。特に税金や放棄に関する期限は、1日でも過ぎると大きな不利益を被る可能性があります。

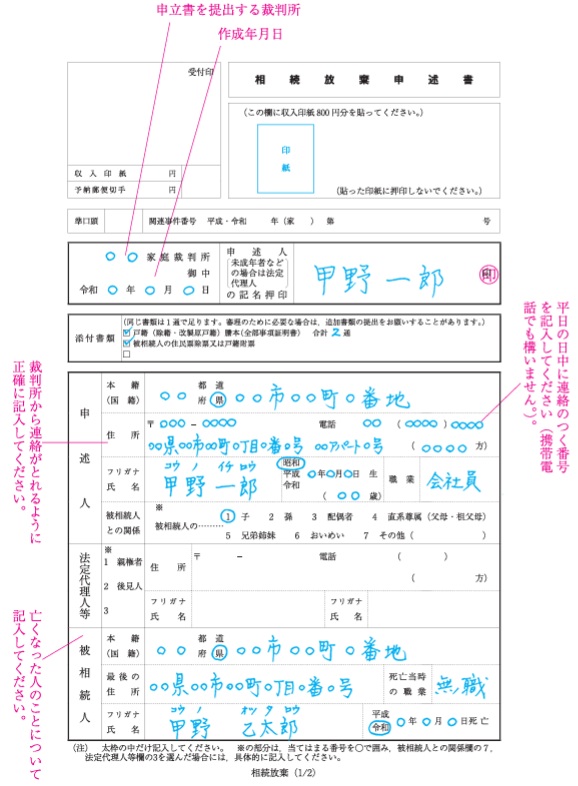

1)3ヶ月以内:相続放棄・限定承認の判断期限

亡くなった方に多額の借金がある場合や、実家の管理責任を負いたくない場合、相続を辞退する「相続放棄」を選択できます。この決断は「相続の開始を知ったとき」から3ヶ月以内に家庭裁判所へ申し立てなければなりません。

この期間を過ぎてしまうと、自動的にすべての財産と借金を引き継ぐ「単純承認」をしたとみなされます。調査に時間がかかる場合は期限の延長を申請することも可能ですが、基本的には迅速な判断が求められます。

2)4ヶ月以内:亡くなった方の所得税申告(準確定申告)

亡くなった方が個人事業主であったり、不動産所得があったりした場合には、その年の1月1日から死亡日までの所得を計算して申告しなければなりません。これを「準確定申告」と呼び、相続人が代わりに行う義務があります。

通常の確定申告時期とは異なり、死亡から4ヶ月以内という短い期間で書類をそろえる必要があるため注意しましょう。還付金が発生するケースもありますので、領収書や控除証明書の整理も忘れないようにしてください。

3)10ヶ月以内:相続税の申告と納税のデッドライン

相続財産の総額が基礎控除額(3,000万円+600万円×法定相続人の数)を超える場合、相続税の申告と納税が必要です。

この期限は死亡日から10ヶ月以内と定められており、遅れると延滞税などのペナルティが課されるだけでなく、節税に有利な特例が受けられなくなる恐れもあります。

実家の評価額算出には専門的な知識を要するため、余裕を持って税理士へ相談することが、スムーズな納税への近道となるでしょう。

3.【保存版】スムーズに進めるための相続手続きチェックリスト

実家の相続は、膨大な手続きに圧倒されがちですが、時系列に沿って整理すれば漏れを確実に防げます。以下のチェックリストを参考に進めてください。

1)【初期・急ぎ】(葬儀・役所手続き)

まず最優先で行うべきは、自治体への「死亡届」提出と「火葬・埋葬許可」の申請です。これらは逝去から7日以内という短い期限があるため、葬儀会社とも協力して速やかに完了させましょう。

次に、年金事務所へ「年金受給者死亡届」を提出し、支給停止の手続きを行うことで不正受給などを防ぎます。同時に、相続の土台となる「遺言書の有無」を法務局や公証役場、自宅の保管場所で念入りに調査してください。

遺言を確認した後は、亡くなった方の出生まで遡る戸籍謄本を収集し、誰が「法定相続人」であるかを公的に確定させる作業へと移らなければなりません。

| ・死亡届の提出(7日以内) ・火葬・埋葬許可の申請(7日以内) ・年金受給者死亡届(年金事務所) ・遺言書の有無の確認(法務局、公正役場、自宅の保管場所) ・相続人の確定(戸籍謄本の収集) |

2)【中期】(調査・分割)

葬儀が落ち着いたら、財産の内容を具体的に精査するフェーズに入ります。実家の土地建物はもちろん、預貯金や有価証券、さらには見落としがちな借金といった「負の財産」もすべて洗い出すことが大切です。

不動産については、固定資産税の課税明細書や路線価をもとに、現在の適正な評価額を算出することが欠かせません。もし負債が資産を上回る場合は、3ヶ月以内に「相続放棄」などの決断を下す必要があります。

全財産が把握できたら、相続人全員で「遺産分割協議」を行い、誰が実家を引き継ぐのかを合意したうえで「遺産分割協議書」を作成しましょう。

| ・相続財産(実家、預貯金、株式、借金)の調査 ・不動産の評価額調査(固定資産税評価額、路線価) ・相続放棄・限定承認の検討(3ヶ月以内) ・遺産分割協議の実施(相続人全員で) ・遺産分割協議書の作成 |

3)【後期】(名義変更・税金)

合意が整ったら、公的な名義変更や税務申告を完結させます。まず法務局にて「相続登記」を行い、実家の所有権を正式に変更してください。税務面では、亡くなった方の所得を申告する「準確定申告」を4ヶ月以内に、相続税の申告と納税を10ヶ月以内に行うルールとなっています。

特に不動産を含む相続では、特例の適用などで納税額が大きく変動するため、専門的な視点での注意が必要です。最後に、凍結された銀行口座の解約を進めつつ、引き継いだ実家を売却するのか、あるいは賃貸に出すのかといった将来の活用方法を決定し、一連の相続を締めくくります。

| ・相続登記(法務局・名義変更)→3年以内 ・相続税の申告・納付(10ヶ月以内) ・準確定申告(4ヶ月以内、必要な場合) ・銀行口座の解約、名義変更 ・実家の売却、賃貸などの活用方法決定 |

4.2024年から義務化!実家の名義変更「相続登記」の注意点

これまで任意だった「相続登記」が義務化されました。放置すると罰則の対象となるだけでなく、将来的に実家を売却できなくなるリスクがあります。

1)相続登記の義務化とは?放置すると「10万円以下の過料」も

2024年4月1日より、不動産を取得したことを知った日から3年以内に相続登記を行うことが法律で義務付けられました。これは過去に発生した相続についても適用されるため、長年名義を変えていない実家がある場合は特に注意が必要です。

正当な理由なく放置すると、10万円以下の過料(行政罰)が科される可能性があります。所有者不明土地を減らすための国の方針ですので、早めの対応が推奨されます。

2)実家を「共有名義」にするのは要注意!将来のトラブルの種

「兄弟で平等に分けよう」と考え、実家を複数の相続人で共有名義にするケースが見受けられます。しかし、これは将来的なトラブルの大きな要因になりかねません。将来その家を売却したりリフォームしたりする際、共有者全員の同意が必要となるからです。

さらに、次世代へ相続が発生すると共有者が雪だるま式に増え、誰の承諾が必要か把握できなくなる恐れがあります。実家の相続では、なるべく1人の単独所有にまとめる手法が賢明でしょう。

3)相続登記を自分で行う場合、専門家に依頼する場合のメリット・デメリット

登記には、遺産分割協議書や戸籍謄本一式、固定資産評価証明書など多くの書類が必要です。自分で行えば実費(登録免許税など)のみで済みますが、法務局への相談や書類作成に膨大な時間と労力がかかります。

一方で、司法書士に依頼すると数万円の報酬は発生するものの、正確かつ迅速に手続きが完了します。複雑な相続関係がある場合や、平日に動けない方は、専門家へ任せることで精神的な負担を大きく軽減できます。

5.実家相続の進め方と漏れ防止チェックシート

実家の相続は、煩雑な書類収集と厳格な期限遵守が求められるため、全体像の把握が不可欠です。手続きの漏れを防ぎ、スムーズに申告を終えるための公的なツールと、専門家を頼るべき判断基準をご紹介します。

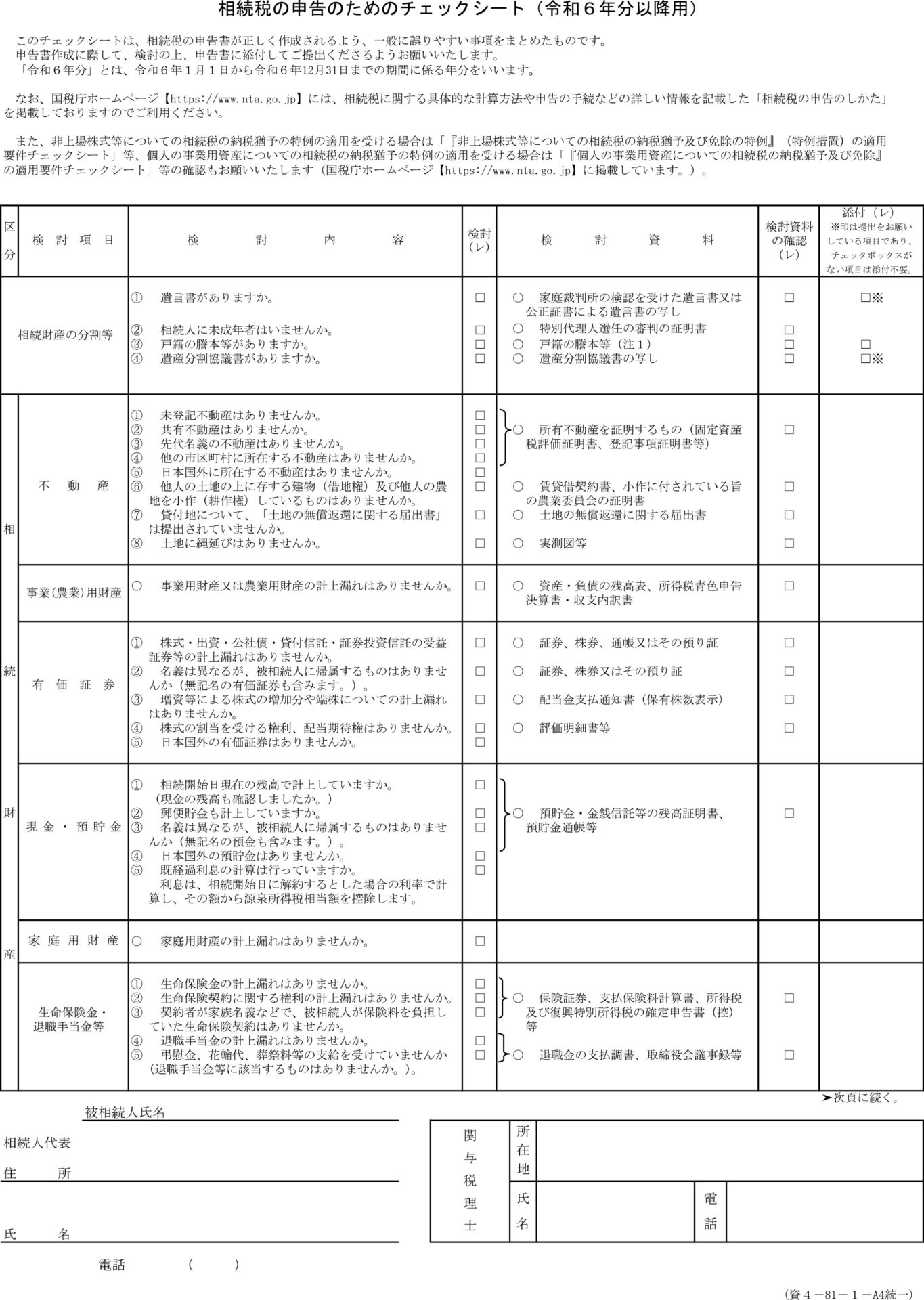

1)国税庁「相続税の申告のためのチェックシート(令和6年分以降用)」

国税庁が公開しているチェックシートは、漏れやすい財産の確認や特例の適用要件を把握するのに最適です。実家だけでなく預貯金や株など、申告に必要な項目が網羅的に記載されています。

こちらに参考として一部を掲載いたしますので、準備の進行状況を客観的に確認するためのガイドとして、ぜひ全ページ版をご活用ください。

参考:国税庁「相続税の申告のためのチェックシート(令和6年分以降用)」

2)税理士など、専門家へ相談すべきタイミングと判断基準

不動産の評価額算出に迷った際や、遺産分割で親族間の意見調整が必要になったときが相談のベストタイミングです。

特に「小規模宅地等の特例」による大幅な減税を狙うなら税理士へ、義務化された名義変更を迅速に済ませるなら司法書士への依頼を推奨いたします。専門知識を借りることで、将来のトラブルや無駄な納税を未然に防げるでしょう。

6.実家の相続は税理士法人 翔和会計へご相談ください

実家の相続には、税務、法務、そして不動産という3つの高い壁が存在します。税理士法人 翔和会計では、お客様の大切な財産である「実家」の引き継ぎを、親身になってサポートさせていただきます。

相続税の試算から申告、さらには登記を担う司法書士との連携まで、窓口を一本化してスムーズな解決を目指します。もし実家の相続で少しでも不安を感じていらっしゃるなら、まずは当事務所の無料相談をご利用ください。お客様に最適な「安心の処方箋」をご提示いたします。